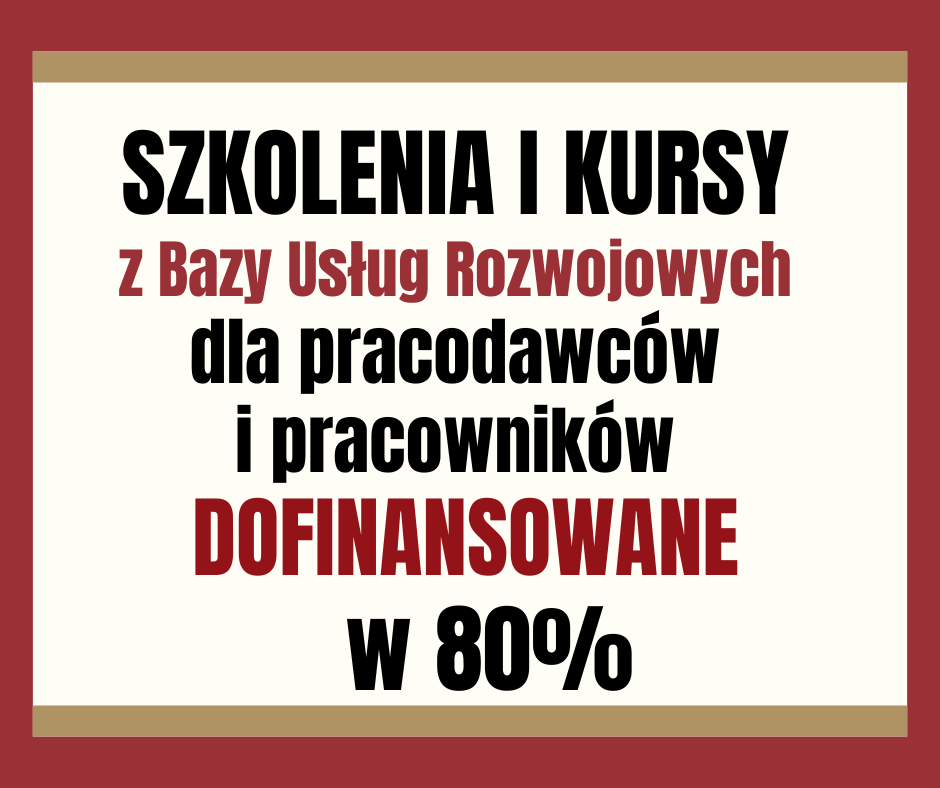

Harmonogram szkoleń i kursów

Więcej

|

- - - |

- - - |

- - - |

- - - |

- - - |

- - - |

- - - |

|

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

|

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

|

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

|

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

|

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

|

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

|

|

||||||

|

- - - |

- - - |

- - - |

- - - |

- - - |

- - - |

- - - |

|

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

DN_T |

|

|

||||||

Nie ma zdarzeń w tym dniu

Więcej

Nie ma wydarzeń w tym miesiącu

Więcej

Nie ma wydarzeń w tym miesiącu

Nie ma zdarzeń

stec_replace_summary

stec_replace_location

stec_replace_timespan

Cel i forma realizacji

Cel szkolenia

Program

Prowadzący

Warunki uczestnictwa

Miejsce szkolenia

Formularz zgłoszeniowy

Pliki do pobrania

Prognoza

Komentarze

stec_replace_summary

-

0

days

-

0

hours

-

0

minutes

-

0

seconds

Wydarzenie wygasł

Zdarzenie w toku

-

stec_replace_titlestec_replace_about

Miejsce szkolenia

stec_replace_location

Szczegóły

stec_replace_details

Nie udało się znaleźć trasę!

Dane o pogodzie w chwili obecnej nie jest dostępna dla tego miejscu

Prognoza Pogody

Dzisiaj stec_replace_today_date

stec_replace_current_summary_text

stec_replace_current_temp °stec_replace_current_temp_units

Wiatr stec_replace_current_wind stec_replace_current_wind_units stec_replace_current_wind_direction

Wilgotność stec_replace_current_humidity %

Czuje się jak stec_replace_current_feels_like °stec_replace_current_temp_units

Prognoza

Data

Pogoda

Tempo

stec_replace_date

stec_replace_icon_divstec_replace_min / stec_replace_max °stec_replace_temp_units

Następne 24 Godziny

Zasilanie od Forecast.io

ISEP Szkolenia Opole

Instytut Szkolenia Ekonomiczno-Prawnego w Opolu (ISEP) jest firmą założoną przez wieloletnich pracowników PTE-Zakładu Szkolenia i Doradztwa Ekonomicznego w Opolu (w związku z zakończeniem jej działalności), mającą na celu kontynuację działalności szkoleniowo-doradczej z tematyki ekonomiczno-prawnej w zakresie: finansów, rachunkowości, ubezpieczeń społecznych, zarządzania i marketingu, prawa pracy, prawa podatkowego, prawa handlowego, celnego, gospodarczego, zarówno w formie szkoleń otwartych jak i zamkniętych.

W oparciu o kilkunastoletnie doświadczenie w organizacji szkoleń przez założycieli Instytutu Szkolenia Ekonomiczno-Prawnego w Opolu, chcemy nadal pomagać naszym klientom w uzupełnianiu wiedzy, zdobywaniu nowych wiadomości, rozwijaniu karier zawodowych właścicieli i pracowników.

Instytut Szkolenia Ekonomiczno-Prawnego

ul. Ozimska 48 (II piętro lok. 51)

(Skrzyżowanie ul. Ozimskiej z Katowicką)

45-368 Opole

tel: 77 453 60 09

fax: 77 545 34 57

tel.: 504 850 668

tel.: 662 211 225

e-mail: biuro@isepszkolenia.pl

Klienci

NEWSLETTER

Zapisując się do newslettera otrzymasz:

![]()

- Informacje dotyczące szkoleń

- Promocje i zniżki na nowe szkolenia

- Bezpłatne materiały